изменение целевой цены

Россети Центр. Отчет МСФО. Впервые вижу снижение прогноза по дивидендам!

- 08 декабря 2025, 17:27

- |

Компания Россети Центр опубликовала финансовый отчет за Q3 2025г. по МСФО:

Как и в случае с МОЭСК, я совсем коротко на нем остановлюсь, потому что отчет МСФО и РСБУ у Центр очень похожи (особенно по выручке), а так как я отчет РСБУ подробно разобрал здесь, то остановлюсь на моментах, которые мне показались любопытными и важными на мой взгляд.

Я постараюсь все сетевые компании прогнать по показателям, как я сделал с МОЭСК, чтобы сравнить компании и может быть мы выявим что-то интересное.

Напоминаю, что красным цветом я выделил те показатели, которые входят в мой расчет скорректированной EBITDA — это операционная прибыль+амортизация+оценочные обязательства+убыток (восстановление) от обесценения основных средств (обычно в 4 квартале он появляется)+начисление (восстановление) резерва под ожидаемые кредитные убытки.

Грубо говоря, скорректированной EBITDA — это операционный денежный поток, который зарабатывает компания и вот как он менялся:

( Читать дальше )

- комментировать

- 6.8К

- Комментарии ( 2 )

МОЭСК. Отчет МСФО. Какие дивиденды компания закладывает до 2030г.?

- 04 декабря 2025, 17:38

- |

Компания Россети Московский Регион (МОЭСК) опубликовала финансовый отчет за Q3 2025г. по МСФО:

Я совсем коротко на нем остановлюсь, потому что отчет МСФО и РСБУ у МОЭСК очень похожи, а так как я отчет РСБУ подробно разобрал здесь, то остановлюсь на моментах, которые мне показались любопытными и важными на мой взгляд:

Красным цветом я выделил те показатели, которые входят в мой расчет скорректированной EBITDA — это операционная прибыль+амортизация+оценочные обязательства+убыток (восстановление) от обесценения основных средств (обычно в 4 квартале он появляется)+начисление (восстановление) резерва под ожидаемые кредитные убытки.

Грубо говоря, скорректированная EBITDA — это операционный денежный поток, который зарабатывает компания и вот как он менялся:

Эффективность компании выросла, рентабельность EBITDA прибавила относительно аналогичного периода прошлого года 0,7 п.п. и увеличилась с 32,1% до 32,8% г/г (за 9 мес. с 29,9% до 32,1%), а сама EBITDA выросла до 22,87 млрд руб. — хороший результат, спасибо росту тарифов (растут выше инфляции).

Только капитальные расходы тоже растут в Q3 +31,4% до 24,84 млрд руб., а за 9 месяцев +46,1% до 77,75 млрд руб.

И чистый долг за год +54,1% до 70,6 млрд руб.

Но давайте все это объединим в одну табличку и посмотрим:

( Читать дальше )

Сколько дивидендов может заплатить Астра в ближайшие 2 года? Уточнили прогноз после отчета за 3 кв25

- 04 декабря 2025, 13:14

- |

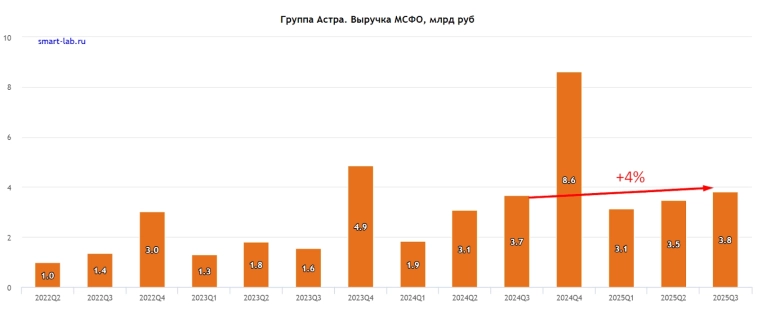

Астра отчиталась за 3 квартал 2025.

👉Видео-интервью по итогам отчета

👉роста выручки почти нет

👉результат слабый, но не хуже других производителей софта

👉последний раз мы писали про Астру 1 сентября “Астра оценена недешево; Если мы купим Астру по текущим ценам и не угадаем с темпами роста — мы получим разочарование и просадку”, с тех пор за 3 месяца акции подешевели на 30%.

Месяц назад мы также писали:

💎Ни мы, ни сама компания, никто не понимает, какими будут продажи во втором полугодии — никто не умеет этого предвидеть. Фактически, пока так и происходит. Эту мысль можно распространить на 2026 год.

Опубликованный отчет

Продажи в этом году почти не растут (отгрузки за 9 мес -4%г/г).

Выручка в 3 квартале +4%г/г

При этом отгрузки (опережающий показатель) снизился на 15%г/г за квартал и составил 3,9 млрд руб.

Компания в отличие от Позитива, Аренадаты и Диасофта перестала давать гайденс, что в принципе разумно в текущих неопределенных условиях. Во всяком случае в день отчета мы его не увидели.

( Читать дальше )

Учимся правильно считать целевую цену с учётом всех рисков на примере Яндекса после отчета за 3квартал

- 04 ноября 2025, 12:20

- |

По итогам 2 квартала мы увидели явное торможение бизнесов Яндекса. Но третий квартал вновь показал, что Яндекс живее всех живых, даже несмотря на плохую экономику.

РЕЗУЛЬТАТЫ

📈Яндекс повысил прогноз по EBITDA на год +20 млрд до 270 млрд руб (+43%г/г). Это выше моего первоначального прогноза на год 236 млрд руб.

📈Яндекс умудряется сохранять высокие темпы роста выручки (+32%г/г) несмотря на очевидный спад в экономике.

📈квартальная EBITDA = рекордное значение 78,1 млрд руб. EBITDA выросла на 43%г/г в 3 квартале, а рентабельность EBITDA составила 21,3% = это максимальный уровень за 5 лет

✅Результаты Яндекса лично для меня являются положительным сюрпризом, т.к. я ждал торможения бизнеса на фоне слабой экономики и падения спроса.

Результаты 3 квартала выглядят точно лучше, чем квартал назад, когда многие сегменты показали замедление даже относительно сезонно слабого 1 квартала.

Выручка Яндекса в 3 квартале выросла на 32%г/г до 366 млрд.

За год рост выручки составил 89 млрд руб.

Какие сегменты внесли основной вклад в рост выручки?

EBITDA за год выросла на 43%г/г или +23,4 млрд руб. Посмотрим какие сегменты дали основной прирост:

( Читать дальше )

- комментировать

- 13.9К |

- Комментарии ( 30 )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал